中智咨询发布报告:《中长期激励案例,给你准备了4类》

?本文看点

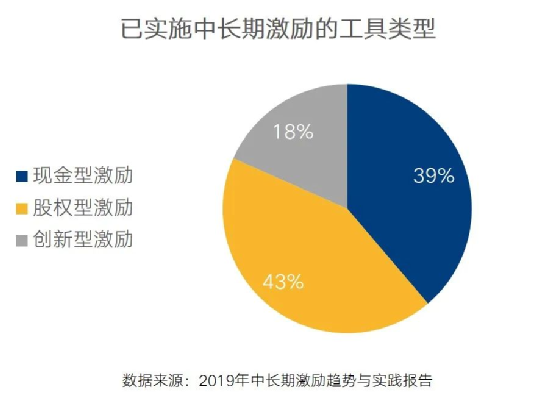

o调研数据:实施中长期激励工具的企业中,43%的企业选择股权型激励,39%的企业选择现金型激励;

o案例1:分享某企业实施限制性股票激励的实践;

o案例2:分享某企业股票期权激励的实践操作;

o案例3:某企业通过超额利润分享对下属单位的激励;

o案例4:某上市公司跟投机制激励实践。

中智咨询2019年中长期激励调研中显示已实施中长期激励的工具类型主要选择为股权型激励(43%)和现金型激励(39%)。上市公司使用股权型激励较多,以限制性股票激励、股票期权为主。非上市公司使用现金型激励较多,以超额利润分享、业绩单元和虚拟股权为主。其他还有不少企业适用了创新型激励工具,例如项目跟投机制、合伙人机制等。

今天我们将从限制性股票激励、股票期权激励、超额利润分享以及上市公司跟投机制四个角度出发,分别为大家分享相应的企业中长期激励工具实践案例。

限制性股票案例

限制性股票是指上市公司按照预先确定的条件授予激励对象一定数量的本公司股票,激励对象只有在工作年限或业绩目标符合股权激励计划规定条件时,才可出售限制性股票并从中获益。

案例1:

企业实施的限制性股票激励,通过明确激励对象与分配导向,向业绩、价值创造人员倾斜,结合严格的业绩考核和宽松的激励分配力度,实现了较好的重点目标人群激励,激发了激励对象的工作积极性和企业忠诚度。

特点一:向业绩、价值创造人员倾斜

激励对象授予额度=存量利润占比×(XX万股*30%)+增量利润占比×(XX万股*70%)

o存量利润是各事业部16-18年利润总额完成数,计算比例为18年占40%,17年和16年分别占30%;

o增量利润是各事业部19 -22年各年规划利润比存量利润的增长金额之和,以此核定各事业部可授予的浮动授予总量。

特点二:业绩考核从严约束,激励分配适当放宽

业绩考核:

o授予时:净利润增长率>15%,净资产收益率>7%,△EVA>0,且前两项指标不低于公司对标企业50分位值水平0。

o解锁时:第一个解锁年度,归母净利润复合增长率>20%,净资产收益率不低于>8%, △EVA>0,且前两项指标不低于公司对标企业或行业75分位值水平。

限制性股票激励力度:

草案公布前1个交易日的股票交易均价(前1个交易日股票交易总额/前 1个交易日股票交易总量)的50%;(激励对象可五折购买,激励力度较大)

股票期权案例

股票期权是上市公司给予企业高级管理人员和技术骨干在一定期限内以一种事先约定的价格购买公司普通股的权利。

案例2:

企业在政策条件允许下充分发挥工具的激励作用,倾向核心骨干进行了较大力度的股票期权激励。

特点一:授予总量占总股本百分比较高,激励力度大

o授予总量:1434万份股票期权;

o占总股数百分比:约占本计划公告时公司总股本49,456.28万股的2.9%;

o政策依据:上市公司首次实施股权激励计划授予的权益所涉及标的股票数量原则上应当控制在公司股本总额的 1%以内。

中小市值上市公司及科研技术人员占比较高的科技型上市公司可以适当上浮首次实施股权激励的权益授予数量占总股本的比例,原则上应当控制在公司股本总额的 3%以内。

公司科研技术人员占总人数的50.1%,占比较高。

特点二:向核心骨干人员倾斜

特点三:针对人员特点设置差异化的股权分配方式

一次分配:中层、准高层干部和职能部门骨干

o通过岗位价值为确定股权激励的分配,有效区别、衡量激励体系中各种岗位工作的差别性以及对公司整体目标相对贡献的大小,实现股权激励的公平性。

o赋予岗位分配系数,结合激励对象人数进行分配。

二次分配:业务部门和子公司骨干

o衡量参与股权激励的各业务部门、子公司对公司战略目标及整体业绩的贡献,结合激励对象人数、调节系数等因素,确定各业务部门和子公司的股权激励股本。

o以参与股权激励的各业务部门和子公司为单位,根据激励对象在本单位的岗位相对价值和个人贡献,采取内部二次分配方式,确定激励对象的个人股权激励股本。

超额利润分享案例

利润分享机制是以企业利润为目标,达到一定利润水平按对应计提比例进行利润分享;超额利润分享则比利润分享要求更高,需超过一定目标利润后才开始按比例计提超额利润奖金。

案例3:

企业通过对公司下属单位当前经营业绩情况进行分析,设定适当的超额利润分享计提条件,使下属单位通过充分的努力即有可能兑现超额利润,从而实现对下属单位的激励。

特点一:按规模设置目标值,保证内部相对公平

特点二:超额激励不设限,重赏勇者

超额利润分享额度=(实际完成值-目标值)*计提比例

上市公司跟投机制案例

跟投机制主要从公司实际出发,以项目为载体,将与项目有重大影响的员工分为强制跟投和自愿跟投,与项目共享成就。

案例4:

企业通过公司和员工跟投平台分别持股成立创新业务子公司的形式,将公司创新业务作为投资项目与员工共享成果。

特点一:强制跟投与非强制跟投并举,责任与收益捆绑

根据激励对象不同分为A计划和B计划。A计划:公司及全资子公司、创新业务子公司的中高层管理人员和核心骨干员工组成,强制跟投各类创新业务。B计划:创新业务子公司核心员工且是全职员工组成,参与跟投某一特定创新业务。

特点二:出资跟投和非出资跟投区分权利

出资跟投是指经公司认可的核心员工,基于自愿、风险自担的原则,通过跟投平台投资创新业务子公司并拥有相应的股权份额。非出资跟投则是在未缴纳出资的情况下,平台指定主体将跟投平台的股权增值权授予员工。

特点三:动态调整,实现长期激励

每年按一定的比例进行增资,增资部分的股权根据特定规则重新分配给所有核心员工,因此跟投平台的员工持股比例将每年调整。

各类激励工具各有特点,案例企业均是根据各自公司实际情况,结合政策要求,选取适合自身条件的激励工具,并在政策允许范围内添加自身激励需求,对激励对象、激励额度、收益控制、期限约定进行自主设计,形成了各具特色的案例。

报告下载

为了回馈广大HR对我们中智薪酬的持续关注和大力支持,特将中智咨询人力资本数据中心《2019年中长期激励趋势与实践报告》完整版供大家使用参考。

1中长期激励调研趋势分析

2中长期激励基础概念和开展流程

3中长期激励相关政策回顾

4上市公司股权激励

5典型现金中长期激励

6员工持股类激励

7创新型中长期工具

识别下方二维码或点击「阅读原文」即刻申领

中智咨询人力资本数据中心

《2019年中长期激励趋势与实践报告》